Покупка недвижимости всегда была серьезной статьей в семейном бюджете. Приобретение квартиры или дома требует значительных инвестиций, особенно в больших городах. Один из наиболее распространенных вариантов оплаты недвижимости – ипотека. Однако многие люди сомневаются в своих возможностях собрать достаточную сумму для первоначального взноса.

Однако современный рынок недвижимости предлагает альтернативу – ипотечное кредитование без первоначального взноса. Такая программа становится все более популярной, особенно среди молодых семей и молодых специалистов, только начинающих карьеру.

Условия ипотеки без первоначального взноса могут отличаться в зависимости от банка или кредитного учреждения. В большинстве случаев, чтобы получить такую ипотеку, заемщику необходимо быть гражданином РФ и иметь стабильный доход, а также подтвердить свою платежеспособность. Определенные ограничения и требования могут быть установлены в отношении возраста, количества лет работы на последнем месте работы или стажа работы в данной сфере, а также в отношении результата кредитной истории.

Взять ипотеку без первоначального взноса

Однако, стоит учесть, что ипотека без первоначального взноса имеет свои особенности и требования, которые должны быть выполнены. В первую очередь, вам нужно будет доказать банку, что вы надежный заемщик и имеете стабильный и достаточно высокий уровень дохода.

Одним из способов взять ипотеку без первоначального взноса является программы государства, которые предусматривают гарантии и субсидии для семей с детьми, молодых специалистов, многодетных семей и других категорий граждан. В таких случаях государство может полностью или частично покрыть первоначальный взнос.

Другой способ – это участие в программе жилищного кооператива. В этом случае, вы покупаете жилье вместе с другими людьми, и вместе с вами платят первоначальный взнос и выплачивают ипотеку.

Также стоит упомянуть о том, что некоторые банки предлагают специальные условия для ипотеки без первоначального взноса. Но в большинстве случаев, при отсутствии первоначального взноса, банки устанавливают более высокий процент по кредиту или вводят дополнительные требования для заемщиков.

Прежде чем брать ипотеку без первоначального взноса, важно тщательно изучить все условия и требования банков. Также стоит учесть, что отсутствие первоначального взноса может повлиять на стоимость кредита и его общую сумму. Поэтому, прежде принимать решение, вам стоит обратиться к специалистам и тщательно проанализировать свои финансовые возможности.

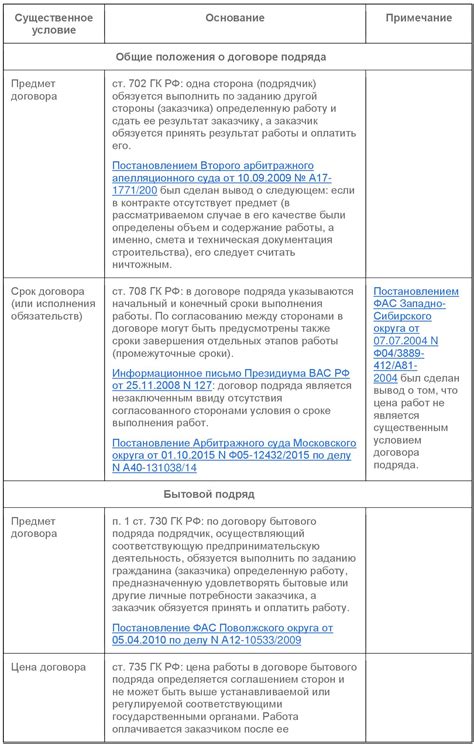

Условия и требования

Для получения ипотеки без первоначального взноса существуют определенные условия и требования, которые должны быть выполнены заемщиком:

| Сумма кредита | Заемщик может получить ипотеку без первоначального взноса при условии, что сумма кредита не превышает определенного порога, который устанавливается банком. |

| Кредитная история | Банк обязательно проверяет кредитную историю заемщика. Чтобы иметь возможность получить ипотеку без первоначального взноса, заемщик должен иметь хорошую кредитную историю без просрочек и задолженностей. |

| Доход и стаж работы | Банк также оценивает доход и стаж работы заемщика. Обычно требуется достаточно высокий уровень дохода и стабильность в трудовом стаже. |

| Страхование | Часто банки требуют страхование ипотеки без первоначального взноса. Заемщик должен будет оплачивать страховой взнос или приобрести страховку от повреждений или утраты объекта недвижимости. |

| Дополнительные требования | Кроме основных условий, банки могут устанавливать и дополнительные требования, такие как наличие поручителей или обязательное присутствие собственных средств на счете заемщика в банке. |

Перед тем как оформить ипотеку без первоначального взноса, рекомендуется ознакомиться с условиями и требованиями каждого конкретного банка, чтобы быть уверенным в своей способности выполнить все необходимые условия.

Возможности и преимущества

Взяв ипотеку без первоначального взноса, вы сможете быстро осуществить свою мечту о собственном жилье. Процедура оформления ипотечного кредита без первоначального взноса обычно занимает меньше времени, так как не требуется собирать средства на первоначальный взнос. При выполнении определенных условий, банк может предоставить решение о кредите сразу после подачи заявки.

Взять ипотеку без первоначального взноса также позволяет сэкономить на начальных затратах. Вместо того, чтобы откладывать деньги на первоначальный взнос, вы можете использовать их на другие нужды или инвестиции. При этом, сумма кредита будет погашаться постепенно в течение установленного срока, что делает выплату более комфортной для заемщика.

Важным преимуществом ипотеки без первоначального взноса является возможность улучшить свою кредитную историю. Пользуясь данной опцией и выплачивая кредит в срок, вы повышаете свою кредитную репутацию перед банками. Это может быть полезно в будущем, при необходимости взять кредит на другие цели на более выгодных условиях.

Ипотека без первоначального взноса также обладает гибкостью. Вы можете выбрать различные варианты платежей, сроков и условий в зависимости от своих финансовых возможностей и потребностей. Более того, некоторые программы предлагают опцию преждевременного погашения кредита без штрафных санкций.

Однако следует учесть, что ипотека без первоначального взноса имеет свои недостатки. Например, процентные ставки на такие кредиты могут быть выше, чем на традиционные ипотечные программы с первоначальным взносом. Также, обычно требуется предоставить дополнительные документы и подтверждения, чтобы увеличить шансы на одобрение кредита без первоначального взноса.

В целом, взять ипотеку без первоначального взноса – это реальная возможность для многих людей, которые еще не успели накопить необходимую сумму на первоначальный взнос. Однако перед принятием решения необходимо внимательно изучить условия кредитования и рассчитать свою платежеспособность, чтобы избежать финансовых трудностей в будущем.

Ограничения и риски

Взятие ипотеки без первоначального взноса предоставляет определенные преимущества, однако такая сделка сопряжена с рядом ограничений и рисков, о которых следует знать перед принятием решения.

- Высокие процентные ставки: Банки, предлагающие ипотеку без первоначального взноса, часто устанавливают более высокие процентные ставки, чтобы компенсировать риск невыплаты кредита.

- Страхование недвижимости: Как правило, при отсутствии первоначального взноса банк требует обязательного страхования недвижимости от неплатежеспособности заемщика, что увеличивает ежемесячные затраты на ипотеку.

- Ограниченный выбор недвижимости: Некоторые банки устанавливают ограничения на тип и состояние недвижимости, которую можно приобрести при такой ипотеке. Например, это может быть только новостройка или определенный район города.

- Высокий риск задолженности: Без первоначального взноса заемщик берет на себя больший риск неплатежеспособности, особенно если стоимость недвижимости начнет снижаться. В случае вынужденной продажи квартиры, возможна ситуация, когда сумма продажи не покроет задолженность перед банком.

Перед тем, как брать ипотеку без первоначального взноса, необходимо тщательно изучить все условия и риски, связанные с такой сделкой, и оценить свою финансовую способность погашать кредит без предварительного взноса. Возможно, стоит обратиться к специалистам, чтобы принять взвешенное решение.

Подтверждение дохода

Для подтверждения дохода обычно потребуется предоставить следующие документы:

- Справка с места работы, подтверждающая должность и заработную плату;

- Справка о доходах с предыдущего места работы (если таковое имеется);

- Справка из ИФНС о доходах, подтвержденных налоговыми ведомостями;

- Выписка из банковского счета за последние несколько месяцев;

- Документы, подтверждающие получение других источников дохода (например, аренда недвижимости или доходы от бизнеса).

Важно предоставлять подлинные и актуальные документы, так как банк может проверить их достоверность. В некоторых случаях банк может потребовать дополнительные документы для подтверждения дохода, чтобы убедиться в финансовой устойчивости заемщика.

Если у заемщика нет официальной работы или подтверждения дохода, существуют альтернативные способы подтверждения дохода:

- Предоставление справки о доходах от предпринимательской деятельности;

- Показатель рентабельности бизнеса;

- Предоставление документа о наличии счетов или депозитов в банке;

- Залог недвижимости или других активов.

В любом случае, банк будет строго оценивать финансовую состоятельность заемщика перед тем, как предложить ипотеку без первоначального взноса.

Процедура оформления

| Шаг 1: | Выбор банка, предоставляющего такую услугу. Не все банки готовы предоставить ипотеку без первоначального взноса, поэтому важно выбрать подходящий вариант. |

| Шаг 2: | Сбор необходимых документов. Как правило, для оформления ипотеки потребуется предоставить паспорт, справку о доходах, выписку из банка и другие документы, которые могут потребоваться в конкретном банке. |

| Шаг 3: | Подача заявки на получение ипотеки. После сбора всех необходимых документов и выбора подходящего банка, необходимо заполнить заявление на получение ипотеки. |

| Шаг 4: | Рассмотрение заявки и принятие решения. Банк проводит анализ предоставленных документов и принимает решение об одобрении или отказе в предоставлении ипотеки без первоначального взноса. |

| Шаг 5: | Оформление договора и получение ипотечного кредита. Если заявка одобрена, банк заключает договор с заемщиком и производит выдачу ипотечного кредита без первоначального взноса. |

При оформлении ипотеки без первоначального взноса важно учитывать, что условия и требования банков могут различаться. Поэтому рекомендуется внимательно изучать условия каждого банка перед оформлением заявки.

Сравнение предложений банков

Когда решение о взятии ипотеки без первоначального взноса принято, приходит время выбора банка, предлагающего такую услугу. На рынке существует множество различных предложений, и чтобы сделать правильный выбор, следует провести сравнительный анализ.

Вот несколько ключевых критериев, на которые стоит обратить внимание при сравнении предложений различных банков:

- Ставка процента. Одним из основных факторов, влияющих на стоимость ипотечного кредита, является процентная ставка. Сравните ставки разных банков и выберите наиболее выгодное предложение.

- Срок кредитования. Проверьте, какой максимальный срок кредитования предлагает каждый банк. Это важно, если вы планируете более долгосрочное финансирование.

- Сумма кредита. Узнайте, какую максимальную сумму кредита вы можете получить от каждого банка. Это поможет определиться с выбором и выбрать более подходящее предложение.

- Дополнительные условия. Иногда банки предлагают различные программы и акции, которые делают ипотечное кредитование более выгодным. Обратите внимание на такие дополнительные условия при выборе банка.

Проведите тщательное сравнение предложений разных банков, чтобы найти наиболее выгодное и с полным учетом своих финансовых возможностей.